2023-06-21 来源:

来源:矿业界

01 全球煤炭定价机制

一是全球煤炭贸易大多采取长协定价的形式,以期货市场价格为基准。

长协定价是指煤炭供需双方约定的在一定执行期限、有明确数量和价格的购销方式,合同双方按周期对煤炭进行约定交易的交易模式,以煤炭期货市场价格为基准,根据现货价格指数计算浮动价。

二是煤炭价格指数由现货合同价和报价总结计算得到,为现货合同、长协合同和期货合约提供价格参考的基准。

当今全球主要的煤炭价格指数有BJ指数、普式指数、gC(globalCoal)指数、API指数以及美国、中国、印尼等围绕主产地的价格指数,根据现货合同或报价询价情况评估而来,范围涵盖了全球主要煤炭贸易港口和产地,为全球不同地区煤炭价格提供参考基准。

三是煤炭期货合约发源于价格指数,对市场价格和未来供求关系有很强的引导作用,是市场定价重要参考基础。

煤炭金融属性持续增强,现金结算的出现使得煤炭期货合约交易规模扩大,如今煤炭期货合约交易量已远超实物交割量。煤炭期货合约发源于价格指数,期货市场价格的变化会直接引起现货价格信号的变化,在一定程度上可以代表现货价格走势。市场挂牌交易的煤炭期货合约主要有CME的API2 ARA和API4 RB以及在ICE上市的API2 鹿特丹、API4 RB和gC(纽卡斯尔、印尼、理查德湾)合约,不同地区合约对当地价格具有很强的指导性。

02 全球煤炭价格情况

一是煤炭价格具有多样性,围绕主要产地和港口形成多个价格中心,乌克兰事件以来不同中心之间价格差距明显扩大。

当前全球交易的煤炭品种主要为无烟煤、动力煤和焦煤,综合来看无烟煤价格最高,炼焦煤次之,动力煤价格为三者中最低。全球主要无烟煤产地为我国的山西和内蒙古,炼焦煤产地为中国、澳大利亚、美国和俄罗斯,动力煤产地为中国、美国、印度和澳大利亚,煤炭低价值和产地集中的特点使得长距离运输煤炭的价格受运费和关税的影响明显,不同产地和港口的价格往往变化差别较大。

全球煤炭价格围绕主要产地和贸易通道及港口形成了西北欧ARA、澳大利亚纽卡斯尔、南非理查德湾、印尼、中国和美国六个主要的价格中心,各中心价格有不同程度的差异。乌克兰事件发生以来,不同地区煤炭价格差异开始扩大,其中澳大利亚由于煤炭供应不足,煤价持续快速上涨,2022年10月涨至439.43美元/吨的历史新高,是当月的中国产动力煤价格的2.3倍、欧洲煤炭价格的2倍。

二是供需关系是全球煤炭价格变动的决定性因素,不同地区煤炭价格变化总体呈现出较高的协调性。

供需形势是决定煤炭价格变动的因素。我国“去产能”、进口煤炭管控以及干预煤炭价格等政策均导致全球煤炭价格显著变动,展现出较强的市场影响力。2007年以来动力煤价格总体经历了“五涨四跌”的变化过程,2013年来炼焦煤价格经历3次大幅度涨跌;总体而言,需求增长或供给下降引领价格上升,而产能过剩或需求下降则引导价格回落。2022年前,全球煤炭价格总体呈现出较高的协调性,主要港口和地区煤炭价格在变动趋势和幅度上基本保持一致。

01 全球煤炭资源丰富,生产重心转向以中国为主的亚太地区,生产商集中度不高

一是全球煤炭储量丰富、分布广泛,集中在5大国,其中70%为无烟煤和烟煤。

截至2020年底,全球探明煤炭储量1.07万亿吨,人均储量141.1吨,储产比为139。亚太地区储量占比42.8%,与北美、独联体国家和欧洲地区合计占比超97%;美国、俄罗斯、澳大利亚、中国和印度占比76%。全球煤炭资源中无烟煤和烟煤占70%,次烟煤和褐煤占30%。

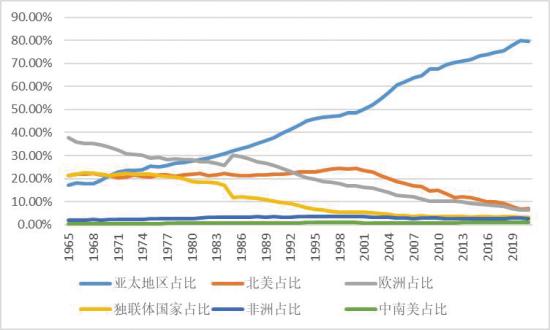

二是全球煤炭生产增长迅速,近年来高位运行;亚太地区及中国占比快速上升,居于主要地位。

2000-2013年,全球煤炭产量增长迅速,年均复合增长率4.1%,此后维持高位运行,2021年产量81.73亿吨,同比增长6.0%,产量前十的国家合计占比92.64%。亚太地区和中国煤炭产量占比持续提升,2021年占比分别为75.8%和50.5%。

三是全球煤炭生产商和项目集中度不高,中资企业拥有一定的影响力,头部企业定价话语权较弱。

2020年,全球前十大煤炭生产企业中有3家是中国企业,十大企业总产能同比下降4.2%,占全球产量的21%。2017年,全球煤炭产量前十的项目合计产量为9.96亿吨,占全球的比例为13%。

02 全球煤炭消费维持高位,集中度高,重心转向以中国为主的亚太地区

一是全球煤炭消费量总体呈增长趋势,如今高位运行。

2014年以来,全球煤炭消费量维持高位运行;2020年受疫情影响有所减少,2021年有所回升。

二是全球煤炭消费集中度高,消费重心由欧洲及独联体国家逐步转向以中国为主的亚太地区。

亚太地区煤炭消费量占全球比例持续上升;欧洲和独联体国家随着自身资源枯竭和能源消费结构调整,占比持续快速下降。2021年,亚太地区、欧洲和独联体国家占比分别为79.7%、6.3%和3.2%。2021年,煤炭消费量排名前十的国家合计占比86.9%,其中中国占比53.8%。

三是全球煤炭消费端集中度高,我国在消费端有较强的议价能力。

2021年全球67%的煤炭用于电力行业,10%以上的煤炭用于钢铁行业。全球排名前十的火电厂中,6家位于中国。2021年世界钢铁企业50强中28家为中国企业。中资企业在煤炭消费端地位较高,拥有较强的议价能力。

03 全球煤炭贸易量总体增长,进出口两端集中,贸易价格易受地缘政治形势影响

一是2010-2018年全球煤炭贸易总体呈增长态势,在“双碳”目标和新冠疫情影响下2019-2020年贸易量骤降,2021年能源需求旺盛,贸易量有所回升。

二是全球煤炭贸易集中度高,出口国主要集中在澳大利亚、印尼和俄罗斯,进口国主要集中在中国、印度、日本和韩国。

2021年澳大利亚、印尼和俄罗斯合计出口量占比72.3%;中国、印度、日本和韩国合计进口量占比58.9%。

04 全球煤炭供需格局及弹性差异对价格影响显著

一是资源分布不均、供需端长期分离易引起能源安全和价格的大范围波动等问题。

全球储煤大国中,除中国外的其他国家产煤出口比例较大;主要耗煤地区煤储量少,主要依赖进口,产消地区不匹配导致全球煤炭供需格局不稳定,易受地缘政治和贸易摩擦影响。

二是全球煤炭投产收缩,供给缺乏弹性,供需格局趋紧及价格上涨预期较强。

近年来,全球传统能源资本投入逐年递减,煤炭投产力度减弱,主要产煤地区产能增量贡献有限,供给弹性不足,而需求不减,供需格局偏紧,易导致煤炭价格上涨。

05 全球“双碳”背景下,各国出台的环保政策导致煤炭消费格局和能源消费结构发生变化,对煤炭的供需和价格有较大影响

世界煤炭生产和消费格局继续东移:亚洲新兴经济体近年来发展迅猛,煤炭在其能源消费中的占比日益提高。“碳中和”的大背景下,全球能源结构将深度调整,清洁和可再生能源日益成为各国重点支持发展的对象。

06 乌克兰事件加剧全球煤炭供需紧张形势,进口煤炭价格大涨,加速全球能源供给和消费结构的转变

欧洲国家重启煤炭能源、寻找新的煤炭进口来源并加大采购力度,加之运费上涨,进口煤价格大幅上涨。以美国为首的国家对俄制裁在短期内推高煤炭价格并加剧海外能源市场本就紧张的供需形势。乌克兰事件将促进俄煤出口“西风东渐”,但短期内难有大幅提振。乌克兰事件还将助推全球能源供给版图重构,传统能源供给中不同国家的地位将发生变化。欧洲乃至全球的能源供给和消费结构将有所调整。

01 我国煤炭定价机制

一是我国煤炭定价为双轨制模式,主要采取长协定价机制,基准价由国家制定,浮动价随指数调整。

自2016年以来,我国煤价进入新双轨制阶段,国有大矿对下游发电供热用煤企业执行长协价,基准价由国家根据中长期市场情况制定和调整,浮动价按有关煤炭市场价格指数综合确定,暂采用全国煤炭交易中心综合价格指数、环渤海动力煤价格指数、CCTD秦皇岛动力煤综合交易价格指数;非电热企业购煤可采用市场价。截至2022年底,全国超过95%的煤炭价格都按照长协定价机制确定。

二是我国煤炭期货合约发挥风险控制和价格发现功能,市场关注度和影响力逐步提升,价格影响力逐步扩大。

我国上市交易的煤炭期货合约主要是大连商品交易所的焦煤和焦炭期货以及郑州商品交易所的动力煤期货,2021年郑商所动力煤期货成交量超过全球煤炭产量,大商所焦煤期货交易量是当年全球焦煤产量的3.3倍。动力煤期货发现价格、为企业提供套期保值平台的市场功能得到了行业和企业的广泛认可,期货交割制度高度贴近现货市场,期、现货价格走势保持较高的趋同性,上市以来二者相关系数超过0.9。双焦期货的上市在市场引导、控制风险、价格发现、库存管理和节约交易成本上发挥重大作用。

三是我国煤炭价格指数根据现货交易或商家报价计算而来,综合反映不同产地、港口以及行业的煤炭现货价格情况。

我国煤炭价格指数主要可分为四类:以产地为标准,如鄂尔多斯动力煤指数、太原煤炭价格指数等;以港口和运输通道为标准,如环渤海动力煤指数、长江口动力煤价格指数等;以行业为标准,如中国电煤采购价格指数(CECI曹妃甸指数)、中国沿海电煤采购价格指数(CECI沿海指数)等;反映全国综合价格水平,如中国煤炭价格指数(全国综合指数)、全国煤炭交易中心综合价格指数等。根据现货交易价格计算而来,综合反映我国煤炭的价格水平,为长协合同价格提供参考。

02 我国煤炭资源丰富,分布不均,围绕资源地集中生产

一是我国煤炭资源总量大,表现为北多南少和西多东少的格局,炼焦煤较为稀缺。

2020年,我国煤炭探明可采储量为1432亿吨,占世界总储量的13.3%,且以褐煤、无烟煤等动力煤为主。我国煤炭资源主要集中分布在山西、陕西、内蒙古、新疆、贵州五地,合计占比78.7%。

二是我国煤炭产量全球第一,以动力煤为主,生产集中度持续提高,近年来产能进一步向产煤大省集中。

我国是煤炭生产大国,近十年来占全球比重均在40%以上,2021年占比50.4%。2021年,全国规模以上煤炭企业原煤产量40.7亿吨,同比增长4.7%,创历史新高,其中动力煤占比83.5%。我国煤炭生产集中在山西、陕西、内蒙古等地,山西和内蒙古产量合计占比超50%。煤炭行业去产能以来,煤炭生产重心进一步向资源禀赋好、开采条件好的地区集中。

三是我国煤炭生产企业集中度较高,拥有较强的价格影响力。

2021年我国产量超亿吨的6家煤炭企业总产量16.8亿吨,占比41.3%;产量超5000万吨的15家企业总产量占比57.2%。

03 我国煤炭消费量大,对全球煤炭贸易价格有较强的影响力

一是我国煤炭消费量全球第一,动力煤仍有供需缺口。

2021年我国煤炭消费占全球比例为53.8%,位居全球第一;全年动力煤供需缺口1.1亿吨,炼焦煤供需基本平衡。

二是我国煤炭在能源消费中仍占主导地位,但其占全部一次能源消费的比例持续下降。

我国以煤为主的能源禀赋和以高耗能为主的产业结构,决定了未来一定时期内煤炭仍是我国经济社会发展的主要能源。2021年煤炭占一次能源消费总量的比重为56%,近十年持续下降。我国燃煤发电量持续增长,位居全球首位;2007年以来占总发电量比例持续下降,已降至新低。

三是“双碳”目标下,煤炭行业的生产增长率和消费增长率均呈现下降趋势,需求端收缩利好煤价下行。

2007年以来,煤炭在能源生产和消费结构中的地位不断下降,主要耗煤行业煤炭消费量持续下降。当今全球“双碳”目标下,煤炭消费量增长放缓,进入平台期,未来需求收缩将利好煤价下行。

04 我国已成为煤炭净进口国,进口量全球第一,对煤炭进出口贸易价格影响力较大

一是我国已成为煤炭净进口国,进口量大且增长迅速,对外依存度低。

我国商品煤进口量占全球贸易总规模的20%左右;对外依存度约为7%。2009年我国成为煤炭净进口国,此后进口量大幅增长,近十年年均复合增长率为2.3%。

二是我国进口煤炭以动力煤为主,主要来源地为印尼和俄罗斯。

2021年我国动力煤(不含无烟煤)进口占比为80.3%,占国内动力煤总供给的比重为7.1%。2021年我国煤炭主要进口来源国是印度尼西亚和俄罗斯,两国合计占比78%。

05 我国煤炭下游产业需求旺盛,部分产品存在价格上涨预期

一是动力煤主要用于发电和供热,呈现季节性特征,总体需求稳定增长。

2021年电力行业动力煤消费量为22.5亿吨,占比61.5%;其次为供热,二者总占比超70%。电力消费与经济形势强相关,带动动力煤需求旺盛。电力和供热消费呈现出明显的季节性,冬季、夏季用电高峰期及冬季供暖期消费趋于旺盛。

二是焦煤主要用于冶金炼钢,近年来需求旺盛,价格上行预期较强。

焦炭是冶炼钢铁的主要燃料,超90%的焦炭被用于冶金炼钢。近年来我国钢材产量持续增长,焦煤和焦炭的需求旺盛。

三是建材耗煤占比逐年降低,化工耗煤占比稳步上升。

我国建材耗煤占煤炭消费的比例从2015年的14%降至2020年的9.6%;化工耗煤占煤炭消费的比例从2015年的7%附近升至2020年的7.7%。

06 我国多措并举,调节国内煤炭产业结构,畅通煤炭运输体系,稳定煤炭价格

一是供给侧结构性改革优化煤炭产业结构,引起短期煤炭价格上涨。

去产能使得短期内煤炭产能和小型煤矿减少,煤炭供给下降,区域集中,运距变长,价格上行;长期来看有利于提升供需稳定性、淘汰落后产能、提升产业集中度和企业竞争力。

二是保供稳价政策的实施,使得煤炭行业在产能释放的同时,保障了煤炭价格相对稳定。

2022年以来,我国紧密出台一系列煤炭行业保供稳价政策,在提升煤炭保障能力方面采取增产能、增产量、增储备三管齐下;在稳定煤炭价格方面表现为国家指定价格合理区间、限制各环节煤炭价格、打击哄抬煤价;此外要求煤炭企业长协数量应覆盖自有资源量的80%以上,同时对上报时有进口煤的企业补签应急保障性中长期合同。12月份,重点燃煤发电企业煤炭综合平均到厂价每吨846元,同比下降13%,与国际煤炭价格上涨1倍以上形成鲜明对比。

三是创新煤炭价格区间调控机制,加强对电煤价格的调控,以煤炭为“锚”稳定能源等大宗商品价格。

立足以煤为主的基本国情,改革完善煤炭市场价格形成机制,提出煤炭价格合理区间,同步明确煤、电价格可在合理区间内有效传导;建立煤炭价格监测和成本调查制度,开展煤炭价格指数行为评估和合规性审查。一系列改革调控监管措施有效稳定了我国能源价格,为稳增长、保民生提供了有力支撑。

四是我国构建水陆一体的煤炭运输体系,缓解供需区域分离对煤炭采购价格的影响。

由于我国煤炭供需区域分离,生产地主要位于西北地区,而消费地集中于华东、华南地区,导致了煤炭“北煤南运、西煤东调”的运输格局。为此,我国形成“九纵六横”煤炭物流通道网络,以缓解供需分离对价格影响。

本文原载于4月18日《中国矿业报》1版